CELI

CELI

Le compte d’épargne libre d’impôt (CELI) permet d’épargner tous les ans sans devoir payer de l’impôt sur le revenu de placement (intérêt, gains en capital, revenu de dividendes).

Le CELI peut être utilisé à de nombreuses fins, que ce soit pour rénover votre maison, acheter un chalet, voyager ou économiser pour le mariage de votre enfant ou la retraite. Il peut même aider à constituer un fonds d’urgence qui peut servir en cas de besoin.

Principes de base

Pour ouvrir un CELI, vous devez :

- Posséder un numéro d’assurance sociale canadien

- Être âgé d’au moins 18 ans

- Être un résident du Canada

Termes clés

|

Date limite pour les cotisations |

|

|

Plafond de cotisations |

|

|

Report des cotisations |

|

|

Admissibilité |

|

|

Prestations gouvernementales |

|

|

Âge minimum |

|

|

Âge maximum |

|

|

Cotisations au compte du conjoint |

|

|

Pénalité de cotisations excédentaires |

|

|

Caractéristiques fiscales |

|

|

Type d’investissements |

|

|

Retraits |

|

-

CELI ou REER?

-

Lequel est le plus avantageux ? Dans les deux cas, vos investissements connaissent une croissance à l’abri de l’impôt, mais il existe des différences importantes :

Caractéristiques du produit CELI REER Plafond de cotisation annuel 6 500 $ par année (plus tout droit de cotisation inutilisé) Le plafond de cotisation en 2023 est le montant le plus bas entre 18 % du revenu gagné l’année précédente et 30 780 $ (augmente tous les ans) Cotisation déductible du revenu imposable Non Oui Report des cotisations Oui Oui Incidence fiscale Aucun impôt, ni sur la croissance des revenus ni sur les retraits Retenue fiscale applicable si le retrait précède le FERR; montant retiré ajouté au revenu imposable Âge limite de cotisation Non Oui (71 ans) Re-cotisation des retraits Oui (pendant l’année civile subséquente) Non (sauf le Régime d’accession à la propriété ou le Régime d’encouragement à l’éducation permanente) Pénalité fiscale en cas de

cotisation excédentaireOui, 1 % par mois sur les montants excédentaires (même si les cotisations avaient été retirées par la suite dans la même année d’imposition) Oui, 1 % par mois si vous dépassez le maximum viager de 2 000 $ pour cotisations excédentaires Un REER permet de réduire l’impôt maintenant, alors que le CELI permet de ne pas en payer au moment du retrait.

CELI

REER

Revenu avant impôt

1 000 $

1 000 $

Impôt sur le revenu payé (à 43,41 %)

434 $

s.o.

Montant investi

566 $

1 000 $

Valeur après 20 ans (en supposant une croissance de 5 %)

1 502 $

2 653 $

Impôt à payer lorsque l’argent est retiré (à 43,41 %)

0 $

1 152 $

Liquidités après 20 ans

1 502 $

1 502 $

Source : Placements AGF Inc. Avec un taux d’imposition marginal de 43,41 % (taux d’imposition marginal de l’Ontario applicable en 2020 aux intérêts et aux revenus réguliers, pour un revenu de 150 000 $). Ce graphique représente un exemple hypothétique et est fourni seulement aux fins d’illustration.

-

-

CELI ou économies non enregistrées

-

Dans les deux cas, les cotisations sont constituées de revenu après impôt. Toutefois, dans un CELI, l’intérêt, les gains en capital ou le revenu de dividendes sont exempts d’impôt, mais dans un compte non enregistré, le revenu gagné est imposable tous les ans.

Caractéristiques du produit CELI non enregistrées Plafond de cotisation annuel Cotisation de 6 000 $ par an Aucun plafond Report des cotisations Oui s.o. Incidence fiscale Aucun impôt, ni sur la croissance des revenus ni sur les retraits La croissance des revenus est entièrement imposable Pertes en capital Non déductibles Peuvent compenser les gains en capital

(trois années d’imposition précédentes,

reportées indéfiniment)Re-cotisation des retraits Oui (pendant l’année civile subséquente) Oui Pénalité fiscale en cas de

cotisation excédentaireOui, 1 % par mois sur les montants excédentaires (même si les cotisations avaient été retirées par la suite dans la même année d’imposition) s.o. Alors, pourquoi avoir un CELI? Parce que la croissance à l’abri de l’impôt peut s’accumuler rapidement.

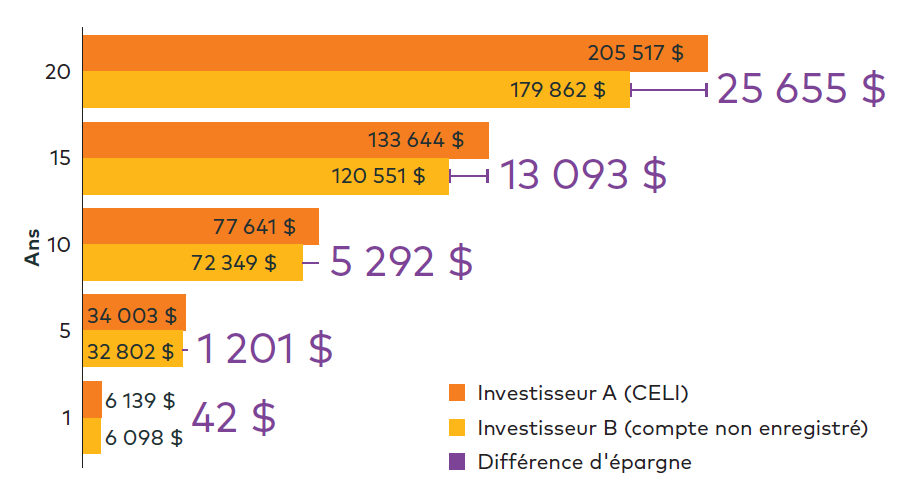

Par exemple, imaginons que vous décidiez d’économiser 500 $ par mois. Peut-être rêvez-vous de fabuleuses vacances, d’une nouvelle voiture ou de rénover votre cuisine.

Cela fait-il vraiment une différence si vous placez votre argent dans un régime fiscalement avantageux, comme un CELI (compatible avec n’importe quel objectif financier)?

Le graphique ci-dessous illustre les données suivantes :

- le placement d’un même montant (soit 500 $ par mois) dans le même instrument financier (placement hypothétique assorti d’un rendement annuel de 5 %);

- la seule différence réside dans le fait que l’investisseur A opte pour un CELI, alors que l’investisseur B choisit un compte non enregistré.

Au bout d’un an, la différence ne semble pas flagrante, mais elle s’affirme à plus long terme.

Source : Placements AGF. Les rendements présentés sont hypothétiques et fournis à des fins d’illustration seulement. Ils ne représentent pas des rendements réels. Les calculs de ces rendements sont basés sur des hypothèses, y compris sur un placement de 500 $ effectué au début de chaque mois dans un instrument financier hypothétique, assorti d’un taux de rendement de 5 %. Sur ces 5 % de rendement, des distributions de 2 % sont versées (distributions composées à 50 % d’intérêts et à 50 % de gains en capital). Les intérêts sont imposés dans l’année où ils sont reçus, tandis que les gains en capital non réalisés sont imposés à la fin de la période de détention du placement. Un taux d’imposition marginal de 50 % s’applique aux intérêts, et de 25 % aux gains en capital; les distributions sont quant à elles réinvesties. Les taxes sont payées directement (et non par le biais de la vente de titres). Les frais liés aux opérations et les autres frais associés aux portefeuilles ne sont pas compris; ces frais et la fréquence implicite associés au rendement hypothétique peuvent différer de ce qui peut avoir été réalisé au moment observé, selon les conditions du marché. Ce rendement hypothétique est fourni à des fins d’illustration seulement; il ne correspond pas à des rendements antérieurs et il ne garantit pas les rendements futurs.

Source : Placements AGF. Les rendements présentés sont hypothétiques et fournis à des fins d’illustration seulement. Ils ne représentent pas des rendements réels. Les calculs de ces rendements sont basés sur des hypothèses, y compris sur un placement de 500 $ effectué au début de chaque mois dans un instrument financier hypothétique, assorti d’un taux de rendement de 5 %. Sur ces 5 % de rendement, des distributions de 2 % sont versées (distributions composées à 50 % d’intérêts et à 50 % de gains en capital). Les intérêts sont imposés dans l’année où ils sont reçus, tandis que les gains en capital non réalisés sont imposés à la fin de la période de détention du placement. Un taux d’imposition marginal de 50 % s’applique aux intérêts, et de 25 % aux gains en capital; les distributions sont quant à elles réinvesties. Les taxes sont payées directement (et non par le biais de la vente de titres). Les frais liés aux opérations et les autres frais associés aux portefeuilles ne sont pas compris; ces frais et la fréquence implicite associés au rendement hypothétique peuvent différer de ce qui peut avoir été réalisé au moment observé, selon les conditions du marché. Ce rendement hypothétique est fourni à des fins d’illustration seulement; il ne correspond pas à des rendements antérieurs et il ne garantit pas les rendements futurs.

-

-

Retraits du CELI

-

Vous pouvez retirer vos épargnes à l’abri de l’impôt en tout temps et à toute fin.

Étant donné que les retraits d’un CELI ne sont pas considérés comme un revenu aux fins de l’impôt, ils n’ont aucune incidence sur les prestations gouvernementales – votre CELI n’a aucune répercussion sur votre admissibilité aux prestations comme le Supplément de revenu garanti ou la Sécurité de la vieillesse.

Si vous épargnez pour la retraite, un CELI peut vous aider à gérer votre revenu imposable étant donné que les retraits d’un REER ou d’un FERR sont entièrement imposables et peuvent avoir une influence sur votre admissibilité aux prestations gouvernementales.

-