Faits saillants concernant le CELIAPP

Article présenté par Choix judicieux – Formation AGF pour les investisseurs et les conseillers

Voici des réponses à certaines des questions que nous avons reçues, au sujet du Compte d'épargne libre d'impôt pour l'achat d'une première propriété (CELIAPP) – un nouveau régime enregistré qui permet aux investisseurs de mettre de l'argent de côté en franchise d'impôt pour l'achat de leur première propriété.

- Qui est admissible?

- Que signifie « acheteur d'une première propriété »?

- Comment savoir si je suis un particulier admissible et si je peux cotiser à un CELIAPP?

- Je suis admissible en tant qu'acheteur d'une première propriété, et j'ai ouvert un CELIAPP. Toutefois, j'emménage maintenant avec une personne ou j'épouse une personne qui est propriétaire de la maison que nous habiterons. Qu'adviendra-t-il de mon CELIAPP?

- Comme dans le cas d'un REER, les cotisations à un CELIAPP sont déductibles d'impôt. Ces cotisations vont-elles influer sur mon plafond de cotisation à un REER?

- Puis-je cotiser au CELIAPP de mon conjoint?

- Si vous ouvrez un CELIAPP en 2023, mais que vous n'y versez aucune cotisation en 2023 ni en 2024, combien pourrez-vous cotiser en 2025?

- Quels types de propriétés peuvent être des propriétés admissibles?

- Est-il possible de retirer de l'argent d'un CELIAPP sans devoir payer d'impôt?

- Combien de temps un CELIAPP peut-il rester ouvert?

- Qu'advient-il des sommes inutilisées dans un CELIAPP?

- S'il est possible de transférer de l'argent d'un autre régime enregistré dans un CELIAPP, quels transferts sont déductibles d'impôt?

- Comment ce nouveau régime peut-il être utilisé avec un RAP?

Qui est admissible?

Pour ouvrir un CELIAPP, vous devez satisfaire aux critères suivants :

- Être un particulier qui réside au Canada;

- Être âgé d’au moins 18* ans et d’au plus 71 ans;*

- Être un acheteur d’une première propriété.

Que signifie « Acheteur d'une première propriété »?

Afin d'être acheteur admissibe à l'achat d'une première propriété, vous, votre époux ou votre conjoint de fait (« conjoint »)** :

- n’étiez pas propriétaire d’une propriété admissible dans laquelle vous habitiez et qui constituait votre résidence principale

- à quelque moment que ce soit au cours de l’année durant laquelle vous ouvrez le compte ou au cours des quatre années civiles précédentes**

Il importe de noter que la résidence principale peut ne pas être située au Canada. Une personne qui immigre au Canada pourrait devoir attendre cinq ans si elle a vendu sa résidence principale avant de venir s’établir au Canada.

rendra inadmissible que si cette personne est toujours votre conjoint au moment d’ouvrir le CELIAPP.

Comment savoir si je suis un particulier admissible et si je peux cotiser à un CELIAPP?

Le titulaire du CELIAPP doit être un résident du Canada âgé d'au moins 18 ans et attester qu'il est acheteur d'une première priopriété, sur le formulaire de demande AGF.

De plus, comme il faut aussi être acheteur d'une première propriété pour faire un retrait non imposable, on vous demandera aussi de confirmer votre admissibilité sur le formulaire de retrait.

Aussi, l'Agence du Revenu Canada (ARC) fournira à AGF des renseignements concernant le contribuable qui sont nécessaire à l'administration et à la mise en œuvre du CELLIAPP. Par exemple, il peut s'agir de nous informer sur le fait que vous avez déjà fait un retrait admissible d'un autre CELIAPP, pour que nous puissions communiquer avec vous au sujet de la fermeture du compte AGF.

Je suis admissible en tant qu'acheteur d'une première propriété, et j'ai ouvert un CELIAPP. Toutefois, j'emménage maintenant avec une personne ou j'épouse une personne qui est propriétaire de la maison que nous habiterons. Qu'adviendra-t-il de mon CELIAPP?

Si votre époux ou votre conjoint de fait est proptiétaire de votre résidence principale, vous ne pouvez pas ouvrir de nouveau CELIAPP, mais vous pouvez conserver tout CELIAPP préexistant.

Toutefois, rappelez-vous que vous devez toujours être admissible en tant qu'acheteur d'une première propriété, pour faire un retrait en franchise d'impôt. Donc, si la résidence principale est vendue, vous pourrez utiliser le CELIAPP pour acheter une nouvelle résidence principale, cinq ans plus tard, à condition d'être alors admissible en tant qu'acheteur d'une première propriété et que votre CELIAPP ne soit pas ouvert depuis plus de 15 ans (et que vous soyez âgé de moins de 71 ans).

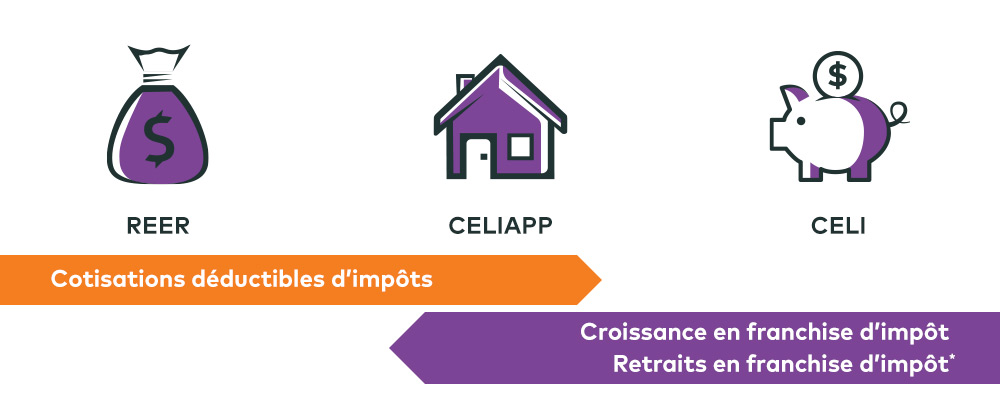

Similarités entre un REER et un CELI

* Retraits admissibles seulement.

Comme dans le cas d'un REER, les cotisations à un CELIAPP sont déductibles d'impôt. Ces cotisations vont-elles influer sur mon plafond de cotisation à un REER?

Non. Le REER et le CELIAPP sont deux régimes distincts. Le principal critère pour ouvrir un CELIAPP consiste à être admissible en tant qu'acheteur d'une première propriété.

D'un autre côté, si vous avez utilisé tous vos droits de cotisations à votre REER, vous pourrez ouvrir un CELIAPP seulement si vous êtes admissible en tant qu'acheteur d'une première propriété.

Puis-je cotiser au CELIAPP de mon conjoint?

Il n'y a pas de CELIAPP de conjoint et la seule personne qui peut cotiser à un CELIAPP est celle qui est titulaire du compte.

Vous pouvez donner l'argent à votre conjoint, qui versera la cotisation à son CELIAPP et bénéficiera des déductions d'impôt.

La même règle s'applique pour les enfants – vous pouvez leur donner l'argent, mais ils seront titulaires du compte et bénéficieront des déductions d'impôt. (Toutefois, ils n'ont pas besoin de demander les déductions d'impôt dans la même année où la cotisation a été faite - ils voudront peut-être attendre d'avoir touché un peu plus de revenu pour faire la demande.)

Si vous ouvrez un CELIAPP en 2023, mais que vous n'y versez aucune cotisation en 2023 ni en 2024, combien pourrez-vous cotiser en 2025?

Vous pourrez cotiser 16 000 $. Examinons comment nous obtenons ce résultat :

- Les droits de cotisation commencent à s’accumuler à l’ouverture du CELIAPP.

- Les montants reportés s’accumulent à partir de l’année suivant l’année d’ouverture du CELIAPP.

- Les droits de cotisation inutilisés peuvent être reportés jusqu’à un maximum de 8 000 $. Cela signifie que les droits de cotisation sont plafonnés à 16 000 $.

Ainsi, si vous ouvrez un CELIAPP en 2023, mais que vous ne cotisez pas – en 2024, vous pourrez cotiser 16 000 $.

Si vous ne cotisez pas en 2023 ni en 2024, en 2025, vous ne pourrez cotiser que 16 000 $ (et non 24 000 $) – et en 2026, vous pourrez cotiser 8 000 $, ou recommencer à accumuler des droits de cotisation.

Quels types de propriétés peuvent être des propriétés admissibles?

Une propriété admissible est un logement situé au Canada, sit une habitation existante ou en construction.

Voici quelques exemples : maison unifamiliale ou jumelée; maison en rangée; maison mobile; unité condominiale; appartement dans un duplex, un triplex, une maison quadrifamiliale ou un immeuble d'habitation; ou une participation à une société coopérative qui donne le droit de détenir un titre de participation dans un logement.

Est-il possible de retirer de l'argent d'un CELIAPP sans devoir payer d'impôt?

Oui, s'il s'agit d'un retrait admissible.

Retraits admissibles :

- Ils ne seront pas imposables s’ils sont utilisés pour l’achat d’une maison admissible et que l’investisseur est toujours admissible à titre d’acheteur d’une première maison au moment du retrait.

- Ils ne sont pas imposables et ne sont pas pris en considération lors de la détermination de l’admissibilité à des indemnités ou à des crédits fondés sur le revenu (par ex., l’allocation canadienne pour enfant, ou le crédit pour TPS).

- Il est nécessaire d’avoir une entente écrite visant l’achat ou la construction d’une maison admissible avant le 1er octobre de l’année suivant le retrait.

- La propriété doit servir de résidence principale - et non de propriété de loisirs - et être occupée dans l'année suivant l'achat.

Par contre,les retraits imposables sont assujettis à l’impôt et inclus dans le revenu de l’investisseur pour cette année.

Exemples de retraits imposables :

- L’investisseur n’est pas un résident canadien au moment du retrait ou lorsque la maison admissible

est achetée ou construite. - L’investisseur n’est plus un acheteur d’une première maison

- Les retraits n’ont pas été utilisés pour l’achat d’une maison admissible.

- Des fonds ont été retirés pour fermer un CELIAPP (et n’ont pas été transférés en franchise d’impôt

dans un REER ou un FERR).

Combien de temps un CELIAPP peut-il rester ouvert?

La durée du CELIAPP est axée sur la personne et non sur le compte.

La période de participation maximale pour une personne admissible prend fin à la première de occurrences suivantes :

- fin de la 15e année depuis l’ouverture du premier CELIAPP;

- fin de l’année où l’investisseur atteint 71 ans;

- fin de l’année suivant l’année où un retrait admissible a été effectué;

- fin de l’année suivant le décès de l’investisseur.

Lorsqu’un de ces événements se produit, la personne ne peut plus ouvrir de CELIAPP, même si elle répond aux autres critères d’admissibilité.

Donc, si vous ouvrez un CELIAPP à l'âge de 18 ans, vous devreé acheter une priopriété au plus tard à l'âge de 33 ans, pour pouvoir profiter de l'avantage du retrait admissible du CELIAPP.

Qu'advient-il des sommes inutilisées dans un CELIAPP?

Il est possible de les transférer en franchise d’impôt dans un REER ou un FERR ou de les retirer, moins une

retenue d’impôt.

Si le CELIAPP demeure ouvert au-delà de l’une ou l’autre des périodes susmentionnées, les sommes qui y

restent sont alors imposables.

Il n'est pas possible de transférer des fonds d'un CELIAPP à un CELI en franchise d'impôt, parce que les cotisations au CELIAPP sont déductibles d'impôt. Cela signifie que vous n'avez pas payé d'impôt sur cet argent. Par contre, les retraits d'un CELI sont faits sans imposition, parce qu'il faut d'abord payer de l'impôt sur l'argent avant de le déposer dans un CELI.

Il est possible de transférer de l'argent d'un autre régime enregistré dans un CELIAPP. Quels transferts sont déductibles d'impôt?

D'abord, vous pouvez seulement transférer de l'argent dans un CELIAPP à partir d'un REER ou d'un CELI. Vous ne pouvez pas faire de transfert d'un REEE ou d'un FERR vers un CELIAPP.

Ensuite, la situation diffère si vous avez déjà bénéficié d'une déduction d'impôt pour cet argent investi.

Comme vous avez déjà bénéficié d'une déduction d'impôt pour la cotisation à un REER, vous ne pourriez pas bénéficier d'une autre déduction pour un transfert du REER au CELIAPP. Les fonds peuvent être transférés en franchise d'impôt d'un REER à un CELIAPP, ou d'un CELIAPP à un REER, et ce, sans incidence sur vos droits de cotisation à un REER.

Par contre, tout argent investi dans un CELI et transféré à un CELIAPP devient ainsi admissible aux fins de déduction d'impôt.

Comment ce nouveau régime peut-il être utilisé avec un RAP?

Le Régime d'accession à la propriété (RAP) et le CELIAPP sont deux régimes distincts.

Le RAP permet en quelque sorte d'emprunter de l'argent du REER pour faciliter l'achat ou la contruction d'une première propriété :

- Vous pouvez retirer jusqu'à 35 000 $ de votre REER (et votre conjoint peut faire de même, pour atteindre un total de 70 000 $).

- Vous disposez d'une période de 15 ans pour rembourser les sommes retirées, et vous devez commencer à rembourser l'argent emprunbté au cours de l'année qui suit celle de l'achat de la propriété.

- L'ARC calcule chaque année le paiement minimumà rembourser, à partir du solde divisé par le nombre d'années restant selon le calendrier de remboursement de 15 ans.

Dans le cadre de chacun de ces régimes, vous devez être admissible en tant qu'acheteur d'une première propriété pour retirer l'argent.

De plus, si vous et votre conjoint êtes admissibles, vous pouvez utiliser les deux régimes. Autrement dit, les fonds d’un CELIAPP et ceux d’un RAP peuvent être utilisés ensemble dans le même but – jusqu’à 75 000 $ de capital pour une mise de fonds, en plus de tout montant de gain provenant de la croissance dans le CELIAPP.

Pour obtenir de plus amples renseignements sur la façon dont ce nouveau régime enregistré peut vous aider, vous et votre famille, veuillez communiquer avec votre conseiller financier et visitez le site AGF.com/CELIAPP.

Des commissions de vente, des commissions de suivi, des frais de gestion et d’autres frais peuvent être reliés aux fonds communs de placement. Veuillez lire le prospectus avant d’investir. Les fonds de placement ne sont pas garantis, leur valeur change fréquemment et le rendement antérieur ne se reproduira pas nécessairement.

Les renseignements que renferme le présent document sont fournis à titre de renseignement d’ordre général et ne devraient pas être considérés comme des conseils fiscaux applicables à la situation d’un investisseur en particulier. Les investisseurs devraient consulter leurs conseillers ou leurs conseillers fiscaux avant d’apporter des modifications à leurs stratégies de placement.

Le contenu de ce document est présenté à des fins d’information générale et d’éducation. Il n’est pas destiné à procurer des conseils personnalisés, notamment en matière d’investissement, de finance, de droit, de comptabilité, d’impôt ou de tout autre sujet. Veuillez consulter votre propre conseiller spécialisé en ce qui concerne votre situation personnelle.

Placements AGF est un groupe de filiales en propriété exclusive d’AGF. Les filiales faisant partie d’AGF sont Placements AGF Inc., AGF Investments America Inc., AGF Investments LLC et AGF International Advisors Company Limited. Le terme Placements AGF peut faire référence à une ou à plusieurs des filiales directes ou indirectes d’AGF ou à toutes ces filiales conjointement. Ce terme est utilisé pour plus de commodité et ne décrit pas précisément les sociétés distinctes qui gèrent chacune leurs propres affaires.

MD MC Le logo « AGF » et toutes les marques associées sont des marques déposées de La Société de Gestion AGF Limitée et sont utilisés aux termes de licences.

RO 2947576 / 3031122

le 12 juin 2023 / mis à jour le 27 juillet 2023